Pour traquer la fraude, les banques font déjà appel à l’intelligence artificielle. Mais les dernières technologies devraient s’avérer encore plus efficaces. La HES-SO et l’entreprise NetGuardians lancent une recherche à ce sujet.

Texte | Lionel Pousaz

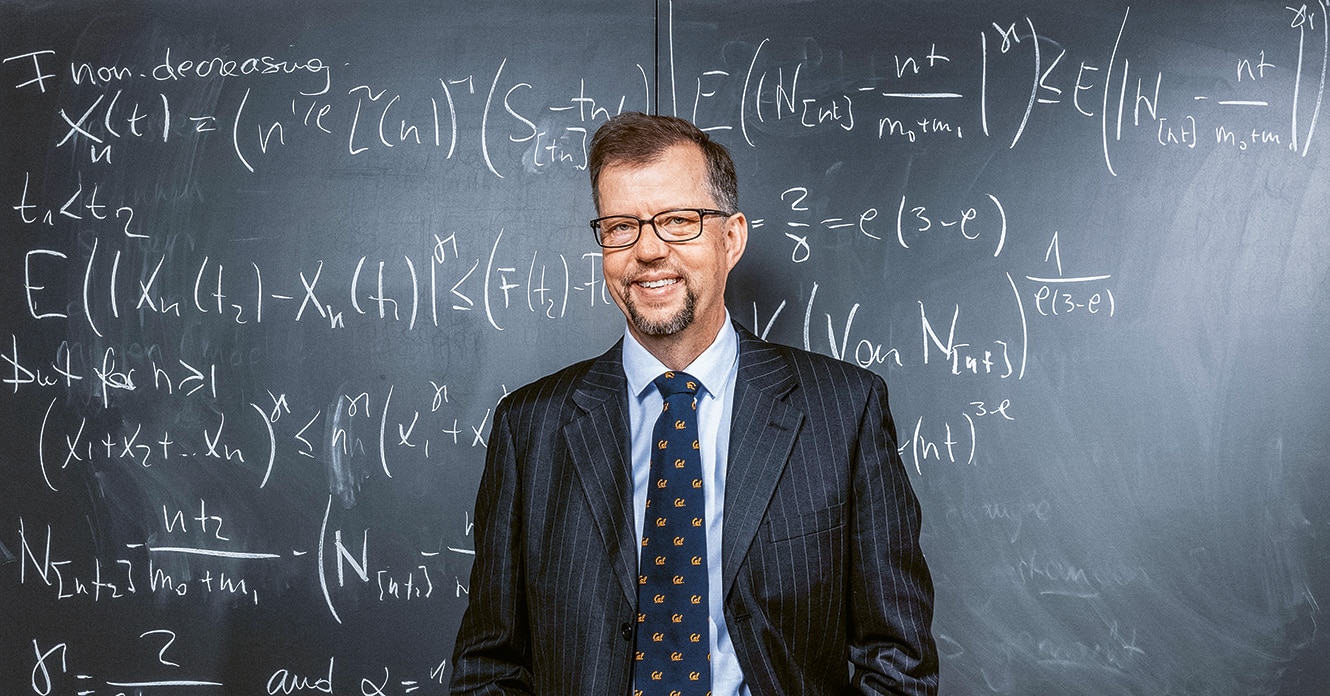

La fraude bancaire, ce sont plus de 3 trillions de dollars qui s’en- volent chaque année dans le monde, selon l’association Certified Fraud Examiner. Pour passer au crible des millions de transactions quotidiennes, les banques font désormais appel à l’intelligence artificielle (IA). «Aujourd’hui, les banques universelles ont toutes une équipe dédiée à la recherche en IA, explique Stephan Robert, professeur à la Haute école d’Ingénierie et de Gestion du Canton de Vaud – HEIG-VD – HES-SO. Ces technologies deviennent incontournables face à la numérisation de la société et au changement des habitudes de consommation, notamment en ce qui concerne les services bancaires.»

Stephan Robert et son équipe veulent mettre au point une génération innovante d’IA pour scruter les transactions bancaires. Le système pourrait détecter les fraudes d’un genre nouveau, avant même que nous n’en ayons connaissance. Il devrait combiner la capacité des machines à filtrer rapidement d’énormes masses d’informations, avec une faculté d’adaptation plus proche de l’intelligence humaine.

Le chercheur travaille sur un tel système avec la société suisse de fintech NetGuardians. Fondée en 2007, l’entreprise commercialise des systèmes automatisés pour détecter les transactions frauduleuses. Parmi ses clients, des établissements comme la Banque Pictet, la Banque cantonale neuchâteloise ou Reyl. «à la HEIG-VD, nous nous concentrons sur les aspects mathématiques et conceptuels, explique Stephan Robert. NetGuardians prend surtout en charge les aspects d’implémentation, particulièrement complexes dans les banques.» Le projet bénéficie d’un budget de plus d’un million de francs, financé pour une moitié par la Confédération et Innosuisse, et pour l’autre par NetGuardians. Il réunit six chercheurs de la haute école et de l’entreprise.

Tracer les habitudes des clients

Le système actuel de l’entreprise yverdonnoise repose sur un profil comportemental. Récoltées pendant une année au moins, des informations brossent une sorte de portrait de chaque client : où et quand il procède à ses paiements, les montants moyens, les bénéficiaires habituels, le genre de transactions opérées depuis l’étranger. «Grâce à ce profil, l’intelligence artificielle peut déterminer quand une transaction sort suffisamment des habitudes pour être considérée comme suspecte», explique Jérôme Bovay, scientifique expert en data science et responsable du projet chez NetGuardians. Si le système détecte un mouvement anormal, il peut bloquer la transaction ou simplement lui apposer une marque. Un employé de la banque reçoit une alerte et lance une enquête.

Bloquer ou ne pas bloquer, telle est la question

«Pour les banques, il est crucial de réduire le taux de fausses alertes, explique Stephan Robert. Les transactions bloquées suite à des suspicions erronées sont de nature à faire fuir les clients.» De nombreux facteurs pèsent donc dans la balance, comme le degré de suspicion, l’importance du montant ou la destination du paiement. «Par exemple, hors d’Europe, il est pratiquement impossible de récupérer l’argent, note Jérôme Bovay. Cela dépend aussi des banques, de ce qu’elles considèrent comme le meilleur équilibre entre sécurité et confort du client. Mais plus les systèmes deviennent intelligents, plus il est pertinent de procéder à un blocage par défaut. L’employé peut libérer la transaction après coup, s’il l’estime conforme.»

L’apprentissage supervisé : prendre l’IA par la main

Dans la plupart des banques et organismes de cartes de crédit, les systèmes d’intelligence artificielle apprennent de manière «supervisée». En d’autres termes, des humains orientent l’apprentissage du système et lui disent que chercher. «Imaginez que je dispose des données relatives à 20 paiements frauduleux par carte de crédit, explique Jérôme Bovay. Je les mélangerai à celles de milliers de paiements réguliers, et je demanderai ensuite au système d’apprendre à faire la différence.»

L’apprentissage supervisé a fait ses preuves. Mais il se heurte à quelques obstacles majeurs, font remarquer les deux chercheurs. En premier lieu, discrétion bancaire oblige, il n’est pas facile d’obtenir les données confidentielles qui permettent d’instruire l’intelligence artificielle.

Pour ne rien arranger, la fraude reste un événement rare, par définition difficile à détecter. «Sur 10’000 transactions en moyenne, il n’y en a pas même une de frauduleuse. C’est une excellente chose, bien sûr, mais ça ne nous facilite pas la tâche.» Dernier problème : il faut connaître un type de fraude à l’avance pour instruire le système. Cela confère de facto un avantage aux criminels, explique Stephan Robert : «Un nouveau schéma de fraude passera à travers les mailles du filet, pour autant qu’il soit suffisamment créatif. Il convient de trouver de nouvelles pistes, faire évoluer la détection des fraudes bancaires vers des méthodes plus adaptatives.»

L’apprentissage non supervisé : lève-toi et marche

Pour repousser les limites de l’IA dans la banque, les équipes de Stephan Robert et Jérôme Bovay veulent développer un système basé sur un apprentissage non supervisé. Il permettrait d’éviter en partie la difficile collecte de données confidentielles. Mais il pourrait surtout réduire l’avantage des fraudeurs, en détectant leurs innovations avant même leur mise en pratique. «L’apprentissage supervisé, c’est quand je vous montre comment faire du vélo, indique Jérôme Bovay. Maintenant, imaginez qu’on vous donne un vélo, que vous n’avez jamais vu auparavant et que vous devez tout apprendre par vous-même, sans exemple ni instructions. Dans les grandes lignes, c’est cela, l’apprentissage non supervisé.» L’approche non supervisée repose sur des réseaux de neurones artificiels. Elle relève encore de l’expérimental dans le domaine bancaire, mais elle est déjà exploitée avec succès, par Google notamment, pour des systèmes de traduction automatique, de reconnaissance d’images ou de voix artificielle. «Pour la fraude bancaire, la technologie n’est pas encore aussi mature que dans ces domaines très visibles», relève Stephan Robert.

La discrétion bancaire freine la recherche

Les raisons de ce retard tiennent en grande partie à la nature confidentielle des données bancaires. Il est difficile, voire impossible de publier ses résultats ou de les partager dans des colloques, comme le veut la pratique scientifique. «Les banques ont d’évidentes raisons pour pratiquer la confidentialité. Mais cela restreint l’étude et la recherche à de petits groupes de chercheurs habilités», note Stephan Robert.

Les établissements sont également sensibles à leur image, ajoute Jérôme Bovay. «Si une banque voit son nom associé à la fraude dans un article, elle peut subir une perte de valeur immédiate. C’est d’ailleurs l’une de nos motivations pour développer notre activité en Afrique, avec notre bureau au Kenya. Les établissements y sont un peu moins conservateurs qu’en Suisse. Cela facilite notre travail.»

Pour mettre les savoirs en commun et accélérer la recherche, la HEIG-VD et NetGuardians ont co-organisé la première édition de la conférence Fraud Analytics.ai en octobre 2019. Consacrée à l’utilisation de l’IA dans la détection de la fraude, elle a réuni des spécialistes renommés de la science des données, issus du domaine bancaire, des assurances ou du milieu académique. «Nous avons eu des participants d’Interpol à Singapour ou des grandes banques européennes, explique Stephan Robert. Il s’agit d’une initiative unique, qui a répondu à un réel besoin dans le secteur.»